新闻资讯 》 新闻速递

前沿论坛 | 当前人民币国际化的新趋势与互联互通发展

清风徐徐,秋高气爽。

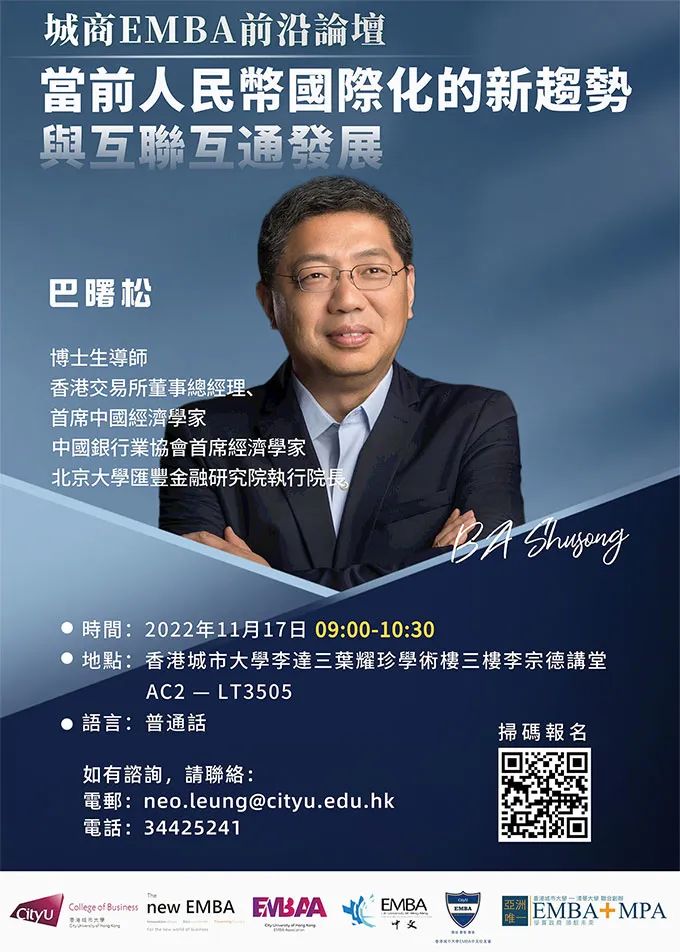

11月17日,香港城大EMBA(中文)22级秋季班正式开学。作为迎新第一站,香港城大商学院隆重推出前沿论坛系列第一堂,也是目前国际备受关注的话题之一:《当前人民币国际化的新趋势与互联互通发展》。此次讲座线上线下同步进行,吸引了千名观众的网络观看。

主讲嘉宾介绍

巴曙松

博士生导师

首席中国经济学家

香港交易所董事总经理

中国银行业协会首席经济学家

北京大学汇丰金融研究院执行院长

巴曙松教授主要研究方向为宏观金融政策、金融机构风险管理和金融市场监管、资产管理行业研究。

讲座中,巴曙松教授以轻松的语言解析复杂的金融体系,着重分析了人民币的国际化前景以及将会带来的机遇和挑战,而香港作为全世界最大的人民币离岸中心,又会迎来怎样的变化趋势?讲座中,伴以他过往工作中切身经历的专业“趣事”,以史论今,迎来阵阵掌声。

香港金融中心的发展

众所周知,全球三大金融中心:纽约、伦敦、香港。

在国际金融中心对比中,纽约是美元的主要市场,全世界都在这里做交易。美国资本市场并不只有美国的上市公司,也是全球的上市公司,美元、美国的股票指数可以说是全球经济的经营者。

伦敦最活跃的是外汇相关交易,在金融市场中,伦敦的重要性体现在伦敦交易的美元上。伦敦是全球美元的交易和配置中心。

类似,香港作为国际金融中心,和美元、美资流动也密切相关,但在未来还有一个因素,就是在香港交易的人民币。

香港作为国际金融中心,地位的发展和巩固跟特定的国际格局的变化,特别中国不同阶段需求的变化息息相关。香港抓住了国际变化的趋势和中国的需要,并且能够提供解决方案,因而作为金融中心变得越来越重要。

实际上,在20、30年前,香港的上市公司几乎全部是香港的本地公司,投资交易的也是香港的本地居民。它一跃成为国际金融中心非常重要的因素是中国的改革开放。

那时,中国的金融体系落后,需要大量的资金,但国际资本想投资中国,却不得其门而入。此时香港提供了一个独特的解决方案:把内地的企业引入香港,吸引国际资金来到香港进行对内地的投资。而后,香港一跃成为国际金融中心,也为内地的发展打开大门。

回顾历史,往往让我们得到很多启发。

1992年,中国改革开放,推动企业到国际上市发展融资。亚洲周边的交易所在上海开会。当时首尔、东京、台北、香港、新加坡交易所都在上海开会,亦有讨论,哪一个会从中国的经济起飞里得益最多。

最初,台北交易所的交易量、IPO的数据独占鳌头,因为这里也是大陆法系,语言相通,不像香港,需要讲英文。但没有人想到香港另辟蹊径,提供了一系列创新式的制度和设计,在上市条例上做了灵活的安排,和架构改革。一举超过其他地方,成为中国开放的受益者,也一跃成为国际金融中心。

随着中国经济腾飞,居民财富的积累,很多人希望做一个海外配置,但是配置额度不大,海外不开放。

针对此现象,港股通应运而生。

对内地投资者来说,不用到香港开户,用原来的APP,直接交易香港的股票。成本最低,是家门口的国际化;对内地金融机构来说,这个机制让他们多了一个业务方案选择;而对香港来说,流动性的改善,会吸引更多的国际资金到来。

资本市场,跟人才市场一样。流动性创造流动性,人才集聚会吸引更多的人才。

但是,这只是一个闭环的国际化。用人民币,买了香港的股票。过了两年,卖了赚钱,人民币回到原来的账户。钱并没有真正实现在国际市场上的流通。

一个货币的真正国际化,并不是自有居民间的人民币交易,而是第三者、第三方的交易。比如一个伦敦的投资者,和一个南美的投资者,交易在香港挂牌的人民币产品。

随着中国企业开始走出去,一些制造业搬到越南,搬到泰国,搬到印度。这些企业在跨境的资金流方面,有迫切的需要。对此,就要打开这个闭环,也就是实现人民币的真正国际化。

以往的认知有个误区:人民币走向国际是因为要与其他货币抗衡。其实非也,人民币的国际化并不是为了抗衡和挑战,而是因为实体经济的需求。

现在的问题是资金流出来后,如果进入国际,如何去寻找能够交易的人民币产品,有人民币为货币模式的基础设施去支持与托管。

以前的国际金融教材,金融危机模型基本都是假定,出危机也都是一些新兴市场和周边国家,假定中没有发达经济体出了问题。

然而08年次贷危机,是美国作为全球金融体系的核心市场出现问题,继而波及到其他国家。

但奇怪的是,越是在危机动荡的时期,即使是美国经济出了问题,大家却越是疯狂地追逐美元。

为什么越动荡越不安,大家反而觉得美元最安全?

撇开其他意识形态,国际政治的因素。交易员们会说,美元是非常方便的交易,持有美元的债券,可以很灵活地做抵押再融资,转移托管交易。也就是持有成本相对低,回报相对高。

而在香港市场内持有人民债券,到目前为止,主要的金融机构,很少能接纳其作为抵押品。所以对于人民币只有一个操作,投资并持有到期,每个月固定的收息。这个交易方式单调,持有成本高。

最大离岸人民币中心

香港是全世界最大的离岸人民币中心,规模最高时是11000亿,低的时候五六千亿,现在回升到七八千亿,而去年底中国的居民的成本大概接近3万亿,如果内地的1%人民币储蓄走向国际,面对流通,那就是3万亿.

3万亿的市场,可以做很多的金融的创新,带来巨大的就业机会。

实际上,近年来香港与内地双向的资产配置,已经越来越平稳,这巩固了香港非常独特的一个地位,也是新加坡非常羡慕的一面:全球的金融中心只有通过香港,订单才能直接进入到内地的交易所,直接和内地的投资者进行交易。

当然,现在还有外汇管制的问题。但是人民币国际化,和资本项目完全开放虽然密切相连,却是两个问题。国际化是海外投资者的人民币交易,资本管制是内地怎么用更好的方式来监管。

一个有深度的金融中心,需要市场的资本足够稳定,使得一个短期的交易无法撼动它,形成波动。而人民币的国际化无疑会产生这样的深度。

美元大规模的发钞票,是因为没有另外一个货币有这种挑战的能力。但全球货币体系已经产生动荡,原有的均衡被打破,新的均衡态还没有找到。动荡,就是在寻找一个国际货币体系的新的均衡。

现在,中美在贸易方面不太可能突破,因为中国的供应链,产业链的能力还是很高。但是在科技和金融方面很有可能。中国内地的低端制造已经在迁出,那就需要高端增值产业去创新。

金融脱钩,对中国最大的挑战是能不能依托自己的金融市场来构建一个分担。对此,人民币的国际化至关重要,并且需要切实的落地方案,解决问题,创新机制,来实现更多的经济发展与稳定增长。

听了巴曙松教授的讲座,大家受益良多,也把长久以来关于人民币流动的疑惑大致梳理。论坛的后半部分专门安排了EMBA中文校友的对话环节,资深校友代表就人民币国际化的问题与巴教授进行亲切的交流。

人民币的流动问题就是一个鸡生蛋、蛋生鸡的问题,因为产品的局限,无法吸引更多的人民币流通,从而再度影响推出更好的产品。例如,现在港股通起步50万人民币,这也会阻挡一部分投资者,但是如果放开限制会不会更好的刺激流动,经济又能否保持稳定?还有待研究。鸡蛋问题本就是个哲学问题,谁也不能一口给出答案。

从汇率来看,最近人民币波动较大,承受贬值压力。

巴曙松教授解读:人民币的短期波动大,其实长期来看波幅在放开。经济学中有不可能三角定率,即在金融政策方面,资本自由流动、固定汇率和货币政策独立性三者不可兼得。香港作为金融中心,为了金融的稳定,选择了港币与美金的固定汇率,而中国作为大国,选择了人民币货币政策的独立性。

当前,人民币国际化是一个不可阻挡的趋势,这同时也是个金融创新的过程,我们面临一些亟待解决的问题,也同样将会迎来全新的机遇和可能。

关于港城大EMBA(中文)

香港城市大学商学院是亚洲最优秀的商学院之一,获得了世界两大权威机构AACSB和EQUIS的认证。拥有一支超过170名来自全球各大顶尖学府的优良师资组成的队伍,96%以上老师拥有博士学位。学院秉承创新理念和专业知识,持续追求卓越和优质教育。

2014年,为满足大中华地区商业领袖对全球前沿知识的需求,城大商学院创立中文EMBA课程。八年多以来,城大中文EMBA项目已经成为全亚洲顶尖、全港普通话授课教授最多、全港华人学生最多的课程。

报读香港城市大学EMBA中文

申请入学